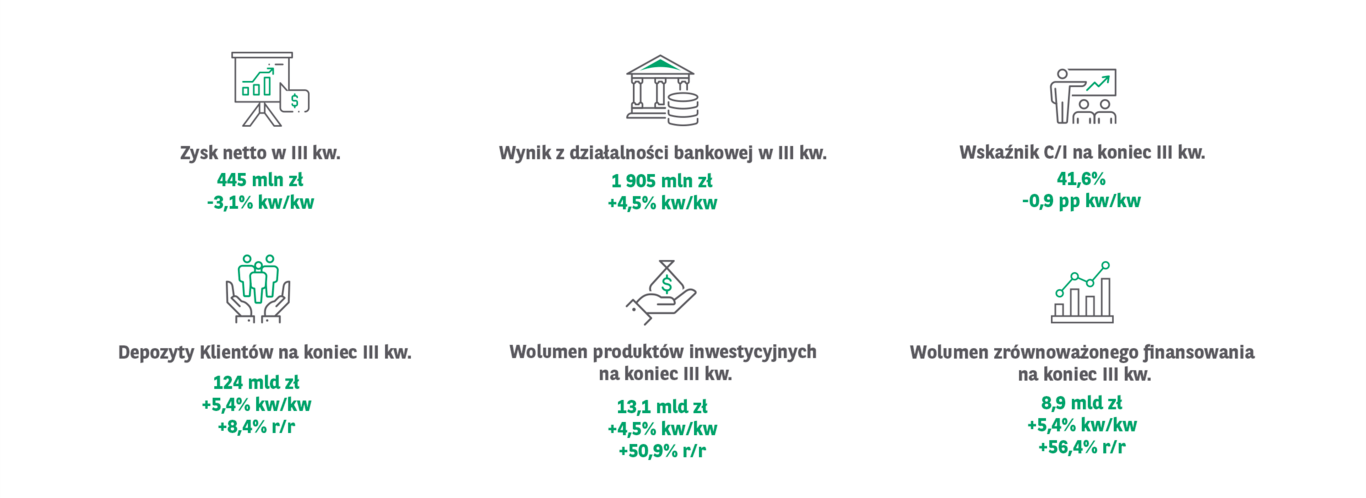

W III kw. 2023 r. zysk netto Grupy Kapitałowej BNP Paribas Bank Polska wyniósł 445 mln zł

Grupa Kapitałowa BNP Paribas Bank Polska kontynuowała stabilny rozwój i w III kw. 2023 r. wypracowała 445 mln zł zysku netto (-3,1% kw/kw). Bank odnotował dalszy wzrost dochodów do poziomu 1 905 mln zł (+4,5% kw/kw) m.in. dzięki poprawie wyniku z tytułu odsetek oraz wyniku z działalności handlowej. Bardzo dobra jakość portfela kredytowego przełożyła się na niski koszt ryzyka. W III kw. bank utworzył 371 mln zł rezerw na ryzyko związane z kredytami CHF.

- W zmiennych warunkach rynkowych skupiamy się na rozwoju biznesu i realizacji naszej strategii GObeyond. W III kw. głównymi obszarami, które odnotowały wzrosty były wolumeny depozytów i produktów inwestycyjnych oraz transakcyjność naszych Klientów. Popyt na kredyty nadal był niski, jednak najnowsze dane dają nadzieję na zmianę tego trendu. Stale zwiększamy wolumen zrównoważonego finansowania, co stanowi jeden z priorytetów strategii banku – mówi Przemek Gdański, Prezes Zarządu BNP Paribas Bank Polska. – To był kolejny kwartał solidnych wyników finansowych. Nadal aktualne jednak pozostają największe wyzwania, z którymi mierzy się sektor finansowy. Ryzyko związane z kredytami frankowymi stanowi istotny element obciążający wyniki banku. Nie wiemy, jak będzie kształtować się dalsza polityka monetarna oraz jakie decyzje zostaną podjęte w kwestii przedłużenia wakacji kredytowych. Liczymy na większą przewidywalność regulacyjną i efektywny dialog z sektorem bankowym, co pozwoli na zwiększenie zaangażowania we wspieranie rozwoju naszych Klientów i polskiej gospodarki – dodaje Przemek Gdański.

Główne informacje biznesowe za III kw. 2023 r.:

- Wartość portfela kredytów brutto Klientów indywidualnych: 37,4 mld zł (-5,7% r/r)

- Wartość portfela kredytów brutto Klientów instytucjonalnych: 54,1 mld zł (-4,6% r/r)

- Sprzedaż kredytów hipotecznych: 64,8 mln zł (-41,5% r/r)

- Sprzedaż kredytów gotówkowych: 946,9 mln zł (+15,8% r/r)

- Sprzedaż kont osobistych: 54,0 tys. (-28,7% r/r)

- Liczba użytkowników kanałów zdalnych: 1,6 mln (+0,5% r/r)

- w tym aplikacji mobilnej GOmobile: 1,2 mln (+8,3%r/r)

Kluczowe informacje finansowe na koniec III kw. 2023 r.:

- Suma bilansowa: 157 mld zł (+7,2% r/r)

- Kredyty Klientów brutto: 92 mld zł (-5,0% r/r)

- Depozyty Klientów: 124 mld zł (+8,4% r/r)

- Wynik z działalności bankowej w III kw. 2023 r.: 1 905 mln zł (+218,7% r/r)

- Wynik odsetkowy: 1 365 mln zł (+1 003,2% r/r)

- Wynik prowizyjny: 287mln zł (+2,5% r/r)

- Wynik na działalności handlowej: 273 mln zł (+28,7% r/r)

- Ogólne koszty administracyjne, łącznie z amortyzacją w III kw. 2023 r.: 761 mln zł (+15,6% r/r)

- Koszty ryzyka kredytowego kwartalnie: -5 pb. wobec -23 rok wcześniej

- Rentowność: ROE 15,2% (+12,9 pp. r/r), C/I 41,6% (-21,3 pp. r/r)

- Rentowność: ROE bez wpływu wakacji kredytowych: 14,7%, C/I bez kosztów BFG, IPS i wpływu wakacji kredytowych: 39,6% (-2,3 pp. r/r)

- Stabilna i bezpieczna pozycja płynnościowa – wskaźnik kredyty (netto)/depozyty: 71,5% (‑10.0 r/r)

- Pozycja kapitałowa powyżej minimów regulacyjnych – współczynnik kapitału Tier 1: 12,13%

Solidne wyniki pomimo niepewnego otoczenia i ryzyka kredytów CHF

Zysk netto Grupy Kapitałowej BNP Paribas Bank Polska wyniósł w III kw. 445 mln zł (-3,1% kw/kw) w porównaniu do ujemnego wyniku w kwocie 347 mln zł w III kw. ub.r., kiedy zaksięgowano 965 mln zł negatywnego wpływu wakacji kredytowych. Od początku 2023 roku Grupa wypracowała zysk netto na poziomie 1 393 mln zł.

Bank odnotował wzrost wyniku z działalności bankowej do 1 905 mln zł (+4,5% kw/kw). Wynik z tytułu odsetek wyniósł 1 365 mln zł (+10,1% kw/kw), m.in. dzięki dalszej poprawie marży odsetkowej w tym niższym kosztom finansowania, lepszemu kwartalnemu wynikowi z rachunkowości zabezpieczeń oraz wzrostowi przychodów z lokowania nadpłynności. Bank utrzymał wynik z tytułu opłat i prowizji na wysokim poziomie 287 mln zł (-6,9% kw/kw), a kwartalny spadek spowodowany jest brakiem porównywalnych jednorazowych przychodów w obszarze ubezpieczeń i kredytów. Wynik na działalności handlowej i inwestycyjnej wyniósł 279 mln zł (+9,1% kw/kw) i wzrósł głównie dzięki poprawie wyniku na transakcjach z Klientami.

Koszty działalności Grupy w III kw. wyniosły 761 mln zł (+5,0% kw/kw), co wynika w głównej mierze z presji inflacyjnej w obszarze zarówno kosztów pracowniczych jak i administracyjnych. Kontynuacja wzrostu dochodów pozwoliła na dalsze obniżenie wskaźnika C/I do poziomu 41,6% po 9 miesiącach br.

Ryzyko związane z kredytami CHF przełożyło się na wzrost poziomu rezerw wynikający z rosnącej liczby pozwów i ugód zawieranych z Klientami. W III kw. Grupa zawiązała rezerwę na portfel kredytów CHF w wysokości 371 mln zł, a narastająco, tj. w 9 miesiącach 2023 r. – 961 mln zł. Łączna wartość rezerwy na koniec III kw. wyniosła 2 452 mln zł, a wskaźnik pokrycia portfela 73,3%. Wg stanu na koniec III kw. bank zawarł z Klientami 3 174 ugody.

Wartość portfela kredytów Klientów indywidualnych pozostała na stabilnym poziomie w ujęciu kwartalnym (-0,4% kw/kw), odnotowując spadek w ujęciu rocznym o 5,7%. Spadek w obszarze kredytów hipotecznych (-1,4% kw/kw, -8,4% r/r) był częściowo równoważony wzrostem sprzedaży kredytów konsumpcyjnych. W portfelu Klientów instytucjonalnych bank odnotował wzrost kredytów dla rolników i leasingu przy braku wyraźnego odbicia w pozostałych produktach kredytowych. Łączny wolumen kredytów Klientów instytucjonalnych wzrósł o 0,3% kw/kw (-4,6% r/r).

W III kw. rosła wartość depozytów Klientów indywidualnych (+2,8% kw/kw, -1,6% r/r) i instytucjonalnych (+7,2% kw/kw, +16,2% r/r) jak również wolumenu produktów inwestycyjnych (+4,5% kw/kw, +50,9% r/r).

Dobra jakość portfela kredytowego, bezpieczna pozycja kapitałowa

W III kw. utrzymywała się bardzo dobra jakość obsługi portfela kredytów co przekładało się na niski poziom kosztów ryzyka. Wskaźnik NPL (udział Fazy 3) portfela kredytowego wycenianego wg zamortyzowanego kosztu pozostaje na niskim poziomie i wyniósł 3,3% na koniec III kw. 2023 r.

Pozycja kapitałowa banku pozostaje bezpieczna. Współczynnik Tier 1 na koniec III kw. wyniósł 12,13%, a łączny współczynnik kapitałowy 16,33%, co oznacza że oba są na poziomie porównywalnym z końcem II kw., odnotowały wzrost w ujęciu r/r i utrzymują się powyżej wymogów regulacyjnych.

Zrównoważone finansowanie i międzynarodowo doceniany proces transformacji cyfrowej

Bank po raz kolejny znacząco zwiększył wolumen zrównoważonego finansowania, który na koniec września 2023 r. wyniósł 8,9 mld zł, co stanowi 9,8% portfela kredytów. W minionym kwartale bank w roli głównego organizatora odpowiadał m.in. za finansowanie morskiej farmy wiatrowej Baltic Power. Grupa sfinalizowała również z Lafarge Polska (Grupa Holcim) pierwszą transakcję faktoringową ze wskaźnikami ESG, oraz kredyt typu ESG rating-linked loan dla wiodącego producenta mebli biurowych.

Bank kontynuuje proces digitalizacji, co przekłada się na wzrost liczby transakcji (liczba transakcji BLIK w III kw. 2023 r.: 11 307 tys. (+8% kw/kw, +55% r/r)) oraz liczby użytkowników bankowości mobilnej (1 152 tys. osób (+1% kw/kw, +8% r/r)). Cyfrową transformację banku doceniło jury konkursu Innovation in Digital Banking Awards 2023 organizowanego przez magazyn The Banker. Bank BNP Paribas zwyciężył w kategorii Most Innovative in Digital Banking in CEE region dzięki wdrożeniu cyfrowej obsługi Klienta w oddziałach za pomocą urządzenia mobilnego.

Na koniec III kw. 2023 r. bank obsługiwał blisko 4,2 mln Klientów. Miał 390 Centrów Klienta, z których 129 posiadało certyfikat „Obiekt bez barier” poświadczający, że są dostostosowane do potrzeb osób borykających się z ograniczoną sprawnością. Bank BNP Paribas cyfryzuje kolejne Centra Klienta. Na koniec III kw. 196 z nich – ponad połowa sieci – było placówkami bez obsługi kasowej.

Wybrane skonsolidowane dane finansowe (w tys. zł)

|

Rachunek zysków i strat |

9M. 2023 |

9M 2022 |

zmiana r/r |

III kw. 2023 |

III kw. 2022 |

zmiana r/r |

II kw. 2023 r. |

|

Wynik z tytułu odsetek |

3 804 037 |

2 276 074 |

67,1% |

1 364 724 |

123 704 |

1003,2% |

1 239 713 |

|

Wynik z tytułu opłat i prowizji |

919 861 |

875 370 |

5,1% |

286 842 |

279 747 |

2,5% |

307 939 |

|

Wynik z działalności bankowej |

5 457 080 |

3 632 287 |

50,2% |

1 904 791 |

597 759 |

218,7% |

1 823 420 |

|

Ogólne koszty administracyjne i amortyzacja |

(2 271 742) |

(2 284 654) |

(0,6%) |

(761 456) |

(658 664) |

15,6% |

(725 162) |

|

Odpisy netto |

39 980 |

(218 748) |

- |

(11 370) |

(54 021) |

(79,0%) |

26 400 |

|

Wynik |

2 264 058 |

772 148 |

193,2% |

761 117 |

(248 926) |

- |

768 634 |

|

Zysk netto |

1 393 111 |

188 812 |

637,8% |

445 479 |

(346 597) |

- |

459 647 |

|

przypadający na jedną akcję w zł |

9,43 |

1,28 |

637,0% |

3,02 |

(2,35) |

- |

3,11 |

|

Bilans |

30.09.2023 |

30.06.2023 |

31.12.2022 |

30.09.2022 |

|

Aktywa razem |

156 870 541 |

150 561 628 |

151 517 069 |

146 387 229 |

|

Kredyty łącznie (brutto) |

91 501 472 |

91 502 743 |

93 119 971 |

96 340 566 |

|

Zobowiązania wobec Klientów |

124 223 279 |

117 911 920 |

120 021 043 |

114 679 839 |

|

Kapitał własny razem |

13 130 934 |

12 614 117 |

11 262 221 |

10 863 409 |

|

Adekwatność kapitałowa |

30.09.2023 |

30.06.2023 |

31.12.2022 |

30.09.2022 |

|

Łączny współczynnik kapitałowy |

16,33% |

16,35% |

15,55% |

14,86% |

|

Współczynnik kapitału |

12,13% |

12,13% |

11,28% |

10,67% |

Alternatywne formaty